Was ist eine Vermögensschadenhaftpflicht?

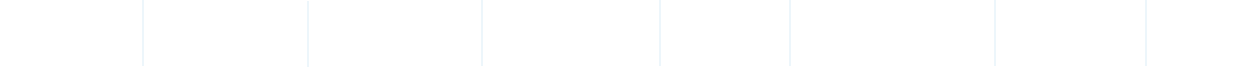

Die Vermögensschadenhaftpflichtversicherung (VSH) ist ein zentraler Schutz für alle, die beratend, prüfend, verwaltend oder gutachterlich tätig sind. Dazu zählen insbesondere Freiberufler wie Steuerberater, Rechtsanwälte, Unternehmensberater, Architekten oder auch IT-Dienstleister. Im Gegensatz zur klassischen Betriebshaftpflicht, die Personen- und Sachschäden absichert, deckt die Vermögensschadenhaftpflicht ausschließlich sogenannte „echte“ Vermögensschäden ab, ohne dass ein Personen- oder Sachschaden vorliegt. Das kann z. B. eine fehlerhafte Beratung, ein Versäumnis bei einer Frist oder ein Rechenfehler sein.

In vielen Fällen wird diese Art der Versicherung auch als Berufshaftpflichtversicherung bezeichnet, insbesondere, wenn für den Beruf eine Haftpflichtversicherung gesetzlich vorgeschrieben ist, also eine Versicherungspflicht besteht.

- Die Vermögensschadenhaftpflicht umfasst zunächst die rechtliche Überprüfung der Forderung. Gibt es einen Rechtsgrund für die Ansprüche? Ist ihre Höhe gerechtfertigt? Das können die Juristen der Versicherung am besten beurteilen.

- Der Versicherer erstattet bei gerechtfertigten Ansprüchen Schäden bis zur vereinbarten Versicherungssumme.

- Die Versicherung wehrt unberechtigte Forderungen auf seine Kosten ab, auch im Fall einer gerichtlichen Auseinandersetzung.

Übersicht zum Inhalt

Was ist ein Vermögensschaden?

Ein Vermögensschaden ist ein finanzieller Verlust, der jemand anderen entstanden ist.

Beispielsweise hat ein Unternehmensberater unbeabsichtigt einen schlechten Rat gegeben, wodurch dem Kunden ein finanzieller Nachteil entstanden ist. Ein weiteres Szenario für einen Vermögensschaden ist, wenn ein Hausverwalter es versäumt, eine vereinbarte Mieterhöhung rechtzeitig durchzusetzen. Dadurch verjährt der Anspruch, und der Eigentümer verliert die Mieteinnahmen.

Da bei dieser Art von Schaden weder eine Person verletzt noch eine Sache beschädigt wird, spricht man von einem „echten“ oder „reinen“ Vermögensschaden.

Warum ist eine Vermögensschadenhaftpflichtversicherung wichtig?

Laut Gesetz haften Selbstständige oder Unternehmer uneingeschränkt mit ihrem gesamten Vermögen für Schäden, die sie oder ihre Mitarbeiter anderen zufügen. Das gilt für Personen-, Sach- und Vermögensschäden. Aber aufgepasst – auch in einer Betriebshaftpflichtversicherung ist von Vermögensschäden die Rede. Versichert sind hier aber nur „unechte“ Vermögensschäden, die als Folge eines Personen- oder Sachschadens entstehen. Die sorgfältige Wahl der richtigen Versicherungsart ist deshalb entscheidend, um einen umfassenden Schutz zu gewährleisten.

Vermögensschadenhaftpflicht – Pflicht oder empfehlenswert?

Versicherungspflicht

Für Kammerberufe ist der Abschluss einer Haftpflichtversicherung obligatorisch. Diese Versicherung ist unerlässlich, um den Beruf auszuüben, und der Versicherungsschutz muss beim Beantragen der Zulassung nachgewiesen werden.

In einigen weiteren Berufen ist aufgrund gesetzlicher Vorgaben eine Vermögensschadenhaftpflichtversicherung ebenfalls verpflichtend:

Empfehlenswert

Die Experten von Finanzchecks empfehlen jedem Freiberufler und jeder Agentur den Abschluss einer Vermögensschadenhaftpflicht. Oft sind potenzielle Risiken einer Schadensersatzforderung nicht auf den ersten Blick erkennbar. Selbst getroffene Vereinbarungen mit Kunden, die die Haftung beschränken sollen, bieten häufig keine absolute Sicherheit vor rechtlichen Konsequenzen. Zudem haften sogar Ehrenamtler, zum Beispiel Vereinsvorstände, für Vermögensschäden, die Dritten durch eigene Fehler entstehen.

Echte Vermögensschäden aus der Schadenabteilung

Umfang der Vermögensschadenhaftpflichtversicherung: Was ist versichert, was ist ausgeschlossen?

- Passive Rechtsschutzfunktion, d.h. Abwehr unberechtigter Schadensersatzforderungen mithilfe des Versicherers

- Schäden durch Verzögerung der Leistung

- Vertragliche Haftung (über gesetzliche Haftung hinaus)

- Termin- und Fristversäumnis, beispielsweise durch Planungsfehler

- Fehlerhafte Beratung oder Aufklärung

- Datenschutzverstöße gegenüber Dritten

- Verletzung gewerblicher Schutz- und Wettbewerbsrechte

- Verletzung von Geheimhaltungspflichten

- Internet-Risiko, etwa die Übertragung von Viren, Trojanern

- Personen- und Sachschäden: dafür ist eine Betriebshaftpflicht / Bürohaftpflichtversicherung nötig

- vorsätzlich herbeigeführte Schäden

- Schäden durch wissentliche Pflichtverletzung

- Ansprüche aus Vertragserfüllung sowie wegen Vertragsstrafen

- Fehler bei der Berechnung von Lieferterminen

- Geldstrafen, Bußen

- Entschädigungen mit Strafcharakter

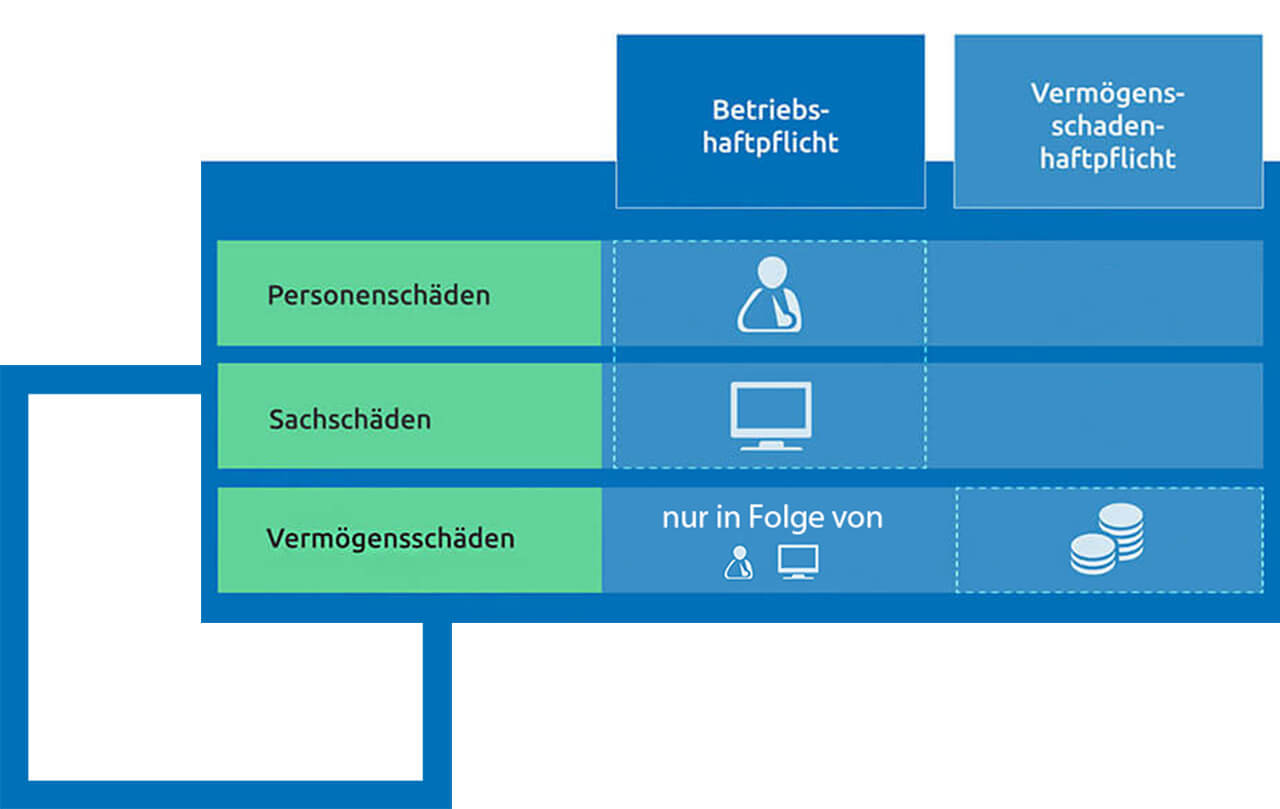

In fünf Minuten die Vermögensschadenhaftpflicht Kosten mit dem Online-Rechner vergleichen

Die wesentlichen Kalkulationsfaktoren sind das Honorar, der Umsatz sowie die Anzahl der Inhaber und Mitarbeiter. Die Kosten für die Vermögensschadenhaftpflichtversicherung variieren je nach ausgeübter Tätigkeit aufgrund unterschiedlicher Risikoeinschätzungen der Versicherer.

Beispielhaft betragen die monatlichen Beiträge zwischen 5,75 Euro und 335,15 Euro bei Auswahl einer Versicherungssumme von 250.000 Euro und einem Jahresumsatz von 10.000 Euro. Die Tarife beinhalten Mindestbeiträge pro Vertrag, wodurch geringere Honorare oder Umsätze nicht zwangsläufig zu deutlich niedrigeren Kosten führen.

Für Existenzgründer gewähren einige Versicherer attraktive Rabatte von bis zu 50 % in den ersten ein bis zwei Jahren. Mit einer Vertragslaufzeit von drei Jahren lässt sich zusätzlich eine Ersparnis von 10 % erzielen. Alle Vergünstigungen werden automatisch im Online-Rechner berücksichtigt.

In wenigen Minuten erhalten Sie einen umfassenden Versicherungsvergleich für Ihre Vermögensschadenhaftpflicht, und das passende Angebot können Sie bequem direkt online abschließen.

Tipp zur Auswahl der richtigen Vermögensschadenhaftpflicht

„In den erstklassigen Tarifen für freie Berufe ist eine 'Offene Tätigkeits-Deckung' inbegriffen. Dies bedeutet, dass berufliche Nebenrisiken nicht einzeln in der Versicherungspolice aufgeführt werden müssen. Beispielhaft bietet ein Unternehmensberater zusätzlich das Marketing von Produkten für einen Auftraggeber an. In der Regel müsste das Risiko Werbeagentur in die Versicherung einbezogen werden. Diese Vereinbarung vermeidet ungewollte Deckungslücken und ist deshalb besonders zu empfehlen. Sie können diese spezifische Klausel in unseren Tarifdetails mithilfe unseres Online-Rechners erkennen.“

Tel.: 030-30345679 (Mo-Fr 9-16 Uhr)

– Jörg Wienbreyer, Gründer Finanzchecks

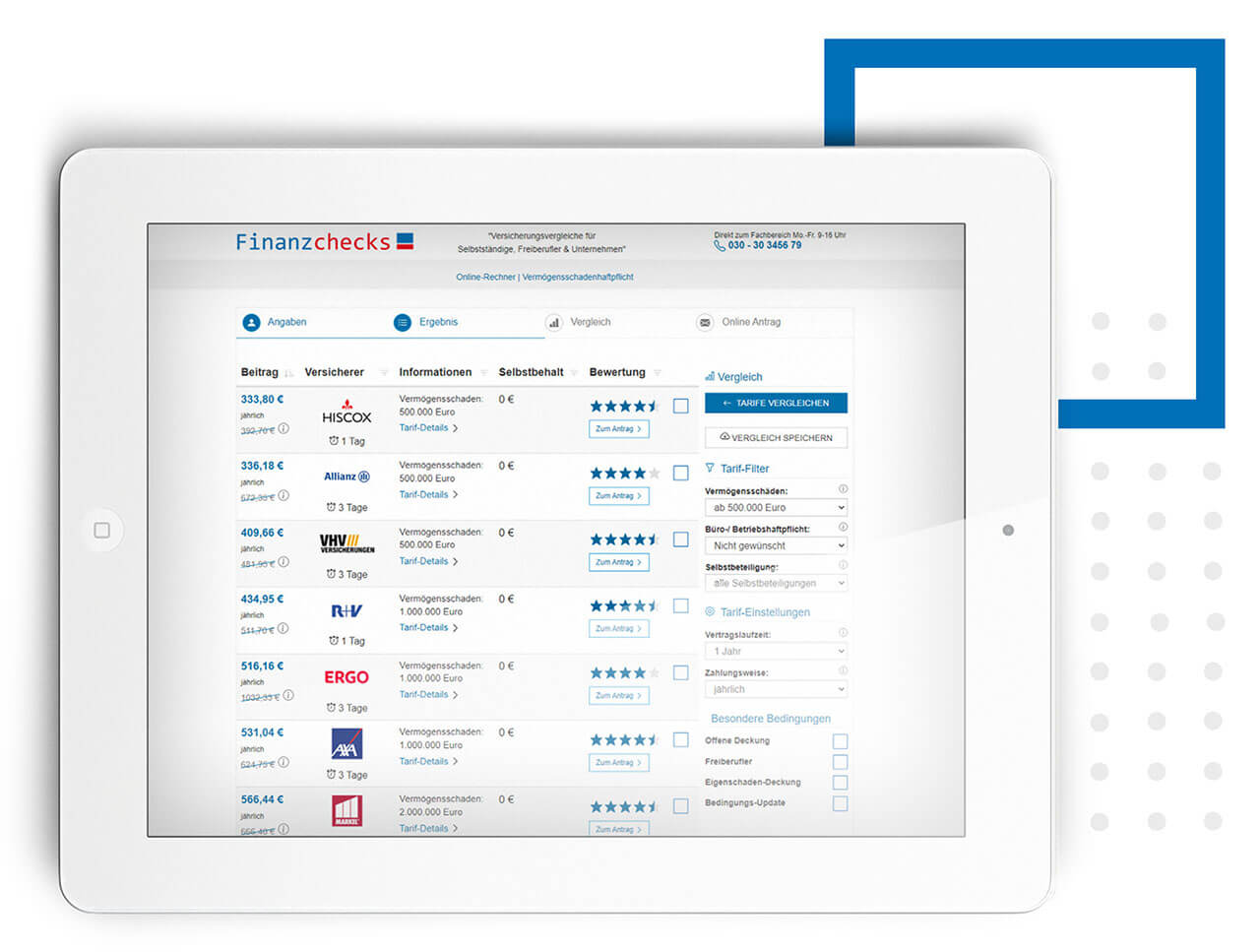

Wie hoch sollte die Versicherungssumme sein?

Die ideale Versicherungssumme einer Vermögensschadenhaftpflicht – in der Fachsprache auch als Deckungssumme bekannt – sollte hoch genug sein, um typische berufsbedingte Vermögensschäden abzudecken. Versicherungen für Kammerberufe und andere Pflichtversicherungen müssen eine vorgeschriebene Mindestversicherungssumme haben. Oft ist es aber sinnvoll, eine höhere Deckung abzuschließen.

Die Vermögensschadenhaftpflichtversicherung sollte individuell angepasst werden wie ein Maßanzug. Nur wenn existenzbedrohende Forderungen vollständig übernommen werden, erfüllt die Versicherung ihren Zweck. Umgekehrt kostet eine zu hohe Summe unnötig viel Beitrag. Zum Beispiel wird der potenzielle Vermögensschaden für einen Unternehmensberater, der sich auf kleine Ladenlokale spezialisiert, geringer sein als für jemanden, der große Unternehmen betreut.

Typische Deckungssummen bewegen sich zwischen 250.000 Euro und 2.000.000 Euro. Deshalb raten wir dazu, die Versicherungssumme einmal jährlich zu überprüfen und bei Bedarf anzupassen.

Relevante Versicherer im Online-Rechner finden

andsafe ist ein digitaler Versicherer mit umfangreichen Bedingungen und gehört zur Provinzial.

Allianz gehört mit Gründung 1890 und einem Umsatz von 32 Milliarden zu den größten Versicherer am Markt.

AXA bietet über wenige Risikofragen eine Versicherungssumme bis 1 Million Euro an.

ERGO ist weltweit in über 30 Ländern vertreten und bietet einen umfangreichen Tarif an.

HDI bietet Deckungssummen für Vermögensschäden bis 3 Millionen Euro an.

Hiscox ist eine modulare Allround-Versicherung zur maßgeschneiderten Absicherung.

Markel bietet ein einfaches Antragsmodell bis 2 Millionen Euro Umsatz an.

R+V Versicherung hat eine offene Deckung mit Versicherungssummen bis 5 Millionen Euro.

Zurich hat ein vereinfachtes Antragsmodell bis zu einem Jahresnettoumsatz von max. 2,5 Millionen Euro.